Hajauttaminen

Written By: Milja Mieskolainen

Vuonna 2015 tehdyn selvityksen mukaan 46% suomalaisista sijoitusalkuista sisältää vain yhtä osaketta ja 16% kahta (lähde: Shareownership in Finland 2015). Vaikka omistamalla vain yhtä tai kahta yhtiöitä voi olla mahdollista tuntea omistuksensa perinpohjaisesti, hajauttamisen tuoma hyöty on ylivoimainen. Hajauttamisen perimmäinen idea on kerätä esimerkiksi yhtiöiden, omaisuusluokkien ja maantieteellisten alueiden parhaimmistoa omaan sijoitussalkkuun sekä samalla vähentää sen riskisyyttä. Tehokkailla markkinoilla kukaan ei voi tietää parasta sijoituskohdetta tai ennustaa tulevaisuuteen.

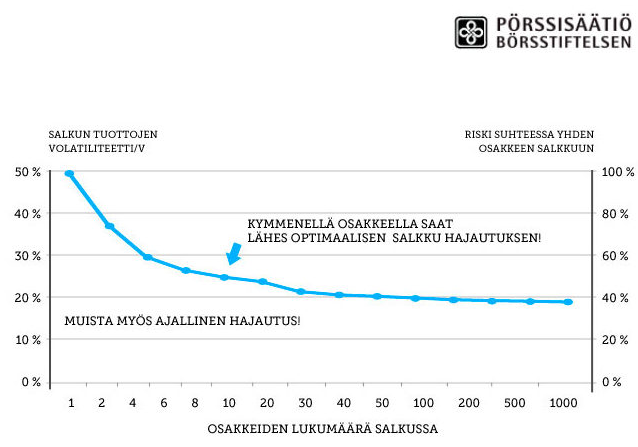

Jokaisella sijoituskohteella on hyvät ja huonot aikansa, eikä niiltä voi välttyä erilaisten riskityyppien vuoksi. Hajauttamisella voi kuitenkin pienentää huonojen aikojen vaikutusta sillä, että eri sijoituskohteiden hyvät ja huonot ajat osuvat eri ajankohtiin sekä suhdanteiden eri vaiheisiin. Tämä ilmiö johtuu sijoituskohteiden erilaisista reagointitavoista, joten ei ole välttämättä tarpeellista löytää juuri täydellistä kohdetta. Sijoittamisen riskit jakautuvat markkinariskiin ja yrityskohtaiseen riskiin. Markkinariskillä tarkoitetaan koko kohteena olevaan markkinaan vaikuttavaa tekijää, esimerkiksi finanssikriisiä tai pakotteita, jota ei voi hajauttaa pois. Yrityskohtainen riski tarkoittaa yksittäiseen sijoituskohteeseen kohdistuvaa riskitekijää, jonka voi tehokkaasti hajauttaa pois.

Oman sijoitussalkun hajauttaminen ei välttämättä tarkoita kompromisseja. Yleinen käsitys on, että parhaan tuoton voi saada vain keskittämällä sijoitukset kaikista houkuttelevimpaan kohteeseen. Tämän ajatuksen suurin ongelma on juuri se, että parasta kohdetta ei voi katsoa kristallipallosta. Sijoituskohde, josta saa korkeinta tuottoa, on yleensä myös kaikista riskisin. Heikosti hajautetun salkun arvo heiluu helposti, mikä voi saada varsinkin kokemattoman sijoittajan toimimaan lyhytnäköisesti. Hyvin hajautettu sijoitussalkku antaa myös mahdollisuuden hyödyntää esimerkiksi laskumarkkinoita, ja siirtyä ostokannalle, kun hinnat ovat halvemmat.

Lähde: SalkunRakentaja

On tärkeää muistaa, että hajauttaminen ei ole keino saada lisätuottoja. Sen tärkein tehtävä on suojautua yrityskohtaisilta riskeiltä, ja näin vähentää laskumarkkinan aiheuttamaa tuottojen katoamista. Voidaan ajatella, että jokaisen sijoittajan tärkein tehtävä on allokoida varansa siten, että sijoitussalkun riski-tuotto -suhde on mahdollisimman lähellä tehokasta rintamaa. Sen keskeinen idea on, että sijoitusportfolion riski ja tuotto ovat optimaalisia suhteessa toisiinsa. Koska tämä optimointi perustuu sijoituskohteiden väliseen korrelaatioon, on tärkeää tarkastella salkkua aina kokonaisuutena. Käytännössä tällä tarkoitetaan sitä, että korkean tuotto-odotuksen lisäksi on huomioitava sijoituskohteen korrelaatio salkun muiden kohteiden kanssa.

Yllä kuvailtuun tehokkaan rintaman teoriaan liittyy myös kritisointia. Sijoittajalle voi olla vaivalloista laskea kaikkia tarvittavia lukuja, vaikka niitä on yhä enemmän saatavilla valmiiksi laskettuina. Historia ei ole tae tulevasta tuotosta tai käyttäytymisestä, joten toteutuneet luvut eivät välttämättä kerro mitään tulevaisuudesta. Lisäksi teoria ei mittaa reaalimaailman riskejä, kuten maksukyvyttömyysriskiä sekä se on hyvin herkkä yhdenkin omaisuuserän tuotto-odotuksen muutoksille. Nämä kipukohdat kannattaa pitää mielessä, kun suunnittelee omaa strategiaansa.

Hajauttaminen käytännössä

Yleinen mielipide on, että tärkein hajautusmuoto on valita sijoituskohteita eri omaisuusluokkien välillä. Omaisuusluokkia ovat esimerkiksi osakkeet, korot, valuutat, metsä ja asunnot. Näiden välinen korrelaatio on yleensä vähäistä, ja hajautuksen avulla voi olla mahdollista saavuttaa tuottoa muun taloustilanteen ollessa heikko. Hajautusta omaisuusluokkien välillä kutsutaan allokaatioksi. Esimerkiksi hyvän luottoluokituksen omaavat valtionlainat voivat tuottavat hyvin, kun muulla reaalitaloudella menee huonosti. Myös kultaa pidetään yleensä sijoittajien “turvasatamana”.

Omaisuusluokkien vuosituotot 2009-2018, vasemmalla parhaiten tuottanut (Lähde: Evli, Bloomberg Ltd)

Osakesijoitusten kohdalla on hyvä muistaa hajauttaminen omaisuusluokkien sisällä. Tällä voidaan vähentää yksittäiseen valtioon, yritykseen tai sektoriin liittyvää riskiä. Jos sijoittaa vain yksittäiseen osakkeeseen, sijoitus on todella herkkä esimerkiksi poliittisille päätöksille tai luonnonmullistuksille. Yksi helpoimmista tavoista hajauttaa sijoitusta omaisuusluokan sisällä on ostaa ETF-rahastoa, joka sijoittaa usein satoihin osakkeisiin tai rahastoihin.

Kun aloittaa sijoittamaan, täytyy muistaa pitää maltti mukana. Ajallinen hajauttaminen unohtuu helposti, kun innostuu markkinoiden toiminnasta. Pitkällä aikavälillä sijoittajan tuotto-odotus on positiivinen riippumatta aloitusajankohdasta. Lyhyellä aikavälillä eteen voi tulla tilanne, jossa on ostanut markkinoiden huipulla, ja laskusta toipuminen voi pahimmassa tapauksessa kestää vuosia. Esimerkiksi opintolainan sijoittaminen kannattaa hajauttaa useamman vuoden ajalle, jolloin ennättää itse opiskelemaan sijoittamisen tärkeimpiä seikkoja ja nähdä markkinoiden toimintaa. Tekemällä sijoituksia tasaisilla kuukausisummilla tai kvartaaleittain tulee ostaneeksi niin nousuissa kuin laskuissa, jolloin laskumarkkinoilla saa enemmän ja nousumarkkinoissa vähemmän.

Jos sijoittaja laittaa varoistaan 30% osakemarkkinoille, joka tuplaantuu seuraavien vuosien kuluessa. Lopputilanteessa jopa 60% sijoittajan varoista on osakkeista, joten hajauttaminen on muuttunut vuosien saatossa huomaamatta. Salkku kannattaa muistaa tasapainottaa tasaisin väliajoin, jotta vältytään allokaation kasvamista liian suureksi tietyllä toimialalla, omaisuusluokassa tai maantieteellisellä alueella.

Hajauttamisen ei tarvitse olla monimutkaista - kannattaa keskittyä suuriin linjoihin. Esimerkiksi 1% painon muuttaminen omaisuuslajista toiseen ei tee merkittävää muutosta. Missä tahansa vaiheessa sijoittamista voi sijoittaja miettiä omaa strategiaansa omien mieltymyksiensä mukaan. Jos on aikaa ja halua tutkia useita eri mahdollisuuksia, voi tehdä niin tai valita yhden, helpon, strategian ja pitäytyä siinä jopa vuosikymmeniä. Esimerkki yksinkertaisesta strategiasta on seurata maailman markkinapainoja (Ari Kaaro, Seligson & co); Pohjois-Amerikan indeksirahastoissa 30-50%, Euroopan indeksirahastoissa 25-30%, Aasiassa 10-20% ja kehittyvillä markkinoilla 5-15% salkun varoista sekä Suomessa 0-10%. Tässä ei oteta huomioon hajautusta eri omaisuuslajeihin.

Hieman edistyneempi strategia on jakaa salkku taktiseen ja strategiseen komponenttiin. Taktisella komponentilla tarkoitetaan sitä osaa salkusta, jonka avulla sijoittaja toimii aktiivisesti markkinoilla tarkoituksenaan markkinatuoton voittaminen. Strategisella lähestymistavalla pyritään muodostamaan mahdollisimman tasapainoinen riski-tuotto -suhde. Strategisen komponentin muodostuu yleensä osakkeista, velkakirjoista tai rahastoista ja se käsittää 50-80% salkun arvosta, eikä siihen valittuja kohteita muuteta usein. Taktisen osan avulla etsitään aliarvostettuja osakkeita, joihin voi myös liittyä suuri riski, ja joilla käydään kauppaa aktiivisemmin.

Lisää tietoa:

Podcastit:

Rahapodi: Hajauttamisen ABC (vol. 2) (saatavilla Apple Podacsteista ja Spotifystä)

Money for the rest of us: Are You Over Diversified? (saatavilla Apple Podacsteista ja Spotifystä)

SalkunRakentaja -podi: Hajauttamisen sietämätön vaikeus (saatavilla Apple Podacsteista ja Spotifystä)

Video:

How Diversification Works? -video

Kirja:

Graham Kenny; Diversification Strategy: How to Grow a Business by Diversifying Successfully

Muita sijoitusaiheisia kirjoja:

Benjamin Graham; Intelligent Investor

Peter Lynch; One up on Wall Street

William N. Thorndike; The Outsiders

Charles D. Ellis; Winning the Loser’s Game

Peter Thiel; Zero to One

Joel Greenblatt; The Little Book That Still Beats the Market

David Clark; Tao of Charlie Munger

Robert G. Hagstrom; The Warren Buffett Way

Julia Thuren; Kaikki Rahasta

Henri Elo ja Jari Saarhelo; Osakesijoittajan maailmanvalloitus

+Berkshire Hathawayn vuosikirjeet luettavissa ilmaiseksi.